僕は去年、MFクラウド確定申告を用いて白色申告をしました。

で今年は、開業届けを出して個人事業主となったので、青色申告をしました。

今年僕が、青色申告にした理由は、完全に65万円の青色申告特別控除目当てです。

なにせ、この65万円控除があるのとないのでは、税金や健康保険料で支払う金額が大幅に変わってくるので。

例えば、個人事業主のかんたん税金計算シミュレーションを利用して「仮に所得が500万円あったケース」でシミュレートしてみると「白色申告」と「青色申告」では、単純計算で25万6,000円も支払う税額(&保険料)が変わってきます。

これだけの金額を「日々の電気代の節約」とか「少しでも安いスーパーで購入する」とかで得ようと思っても、なかなかできる事ではありません。

けれど、確定申告の場合は「白色申告から青色申告変更するだけ」で、これだけの節約(節税)効果があります。節約は、それなりに大きな金が動くときにするのが、やはり効果的です。

なので「これは青色申告をしない手はないだろう!」と思い、勇んで開業した次第です。ただ開業したはいいものの、やはり「青色申告って大変なんじゃないだろうか…?」といった一抹の不安はありました。

しかし、そんな不安とは裏腹に、今年も特に問題なく無事確定申告を終えることができました。

なんだかんだで思ったのは「会計ソフトを使いさえすれば、白色申告も青色申告もそれほど手間はかからないな」ということでした。

というわけで、今年も無事に「MFクラウド確定申告」を利用して確定申告を終えることができたので、「僕が行った青色確定申告手順」について紹介したいと思います。

目次

主な手順

MFクラウド確定申告で青色申告をするのに必要な主な手順は以下です。

- 事前準備

- MFクラウドへの登録

- MFクラウドで金融機関やクレジットカードを登録

- MFクラウドで仕訳を行う

- MFクラウドで名前等基本事項の入力

- MFクラウドで控除額などの入力

- MFクラウドで確定申告書Bの印刷

- MFクラウドで所得税青色申告決算書の印刷

- 税務署の相談窓口でチェックしてもらう

- 確定申告書類を提出

青色申告をするための事前準備さえしてあれば、「MFクラウドで確定申告書類を作る」→「税務署に提出する」といった流れになります。

MFクラウド確定申告の詳細はこちら。

事前準備

まず、青色申告をする前提として、事前に「開業届け」と「青色申告申請書」を税務署に提出してある必要があります。

開業届け等を税務署に申告していない場合は、残念ながら今年度の青色申告は諦めて、白色申告をするしかありません。

開業届けと青色申告申請書を提出

青色申告時に必要な「開業届け」と「青色申告申請書」の書き方については、以下を参照してください。

書類の名前だけは、なんだか小難しそうな書類です。けれど実際に書いてみると、それほど記入事項も多くないので、結構あっさりと書けてしまいます。

なので「今年は白色申告だけど、来年は青色申告したい」なんて場合は、確定申告書類提出時に、開業届け等も同時に提出することをおすすめします。

家族に給料を払う場合は

また、65万円の特別控除のほかに、青色申告の有利な特典の1つとして、家族に支払った給与を経費にすることができます。

ただ、家族給与の特典を得るには、こちらも税務署に「青色事業専従者給与届け」を事前に提出している必要があります。

こちらの届け出書の書き方についてはこちら。

こちらも、開業届と同様にそこまで書くのが難しい書類ではありません。

「家族に仕事を手伝ってもらっている」方や「今後から家族に仕事を手伝ってもらうつもり」なんて方は、こちらも税務署に提出しておくことをおすすめします。

MFクラウドへの登録

まずは、MFクラウド確定申告に登録が済んでいない場合は、登録する必要があります。

利用料金は、年契約を行えば月額800円(税別)です。

取引先の多くない個人事業主であれば、この最安プランで十分です。

また、MFクラウドの場合、有料契約をせず仕訳数が年に50件以下であれば無料で利用することも可能です(仕訳以外にも一部機能制限あり)。

参考 フリープランについて

僕は、個人事業主のスタートアップ時は「無料プラン」で利用していました。

ただ、そこそこの経営を続けた結果、「ある程度、取引のある零細事業主」にジョブチェンジしたので、「有料の最安プラン」に移行しました。

有料プランとは言っても、月額800円(税別)程度です。僕の場合「MFクラウド」がないと確定申告できないので、決して高い料金だとは思いません。

一つ一つ「手書き」もしくは「エクセル入力」と思うと、蕁麻疹がでそうなほど面倒くさいので…。

MFクラウドで金融機関やクレジットカードを登録

MFクラウドへの登録が済んだら、金融機関やクレジットカードを登録して、取引情報の自動取得を行います。

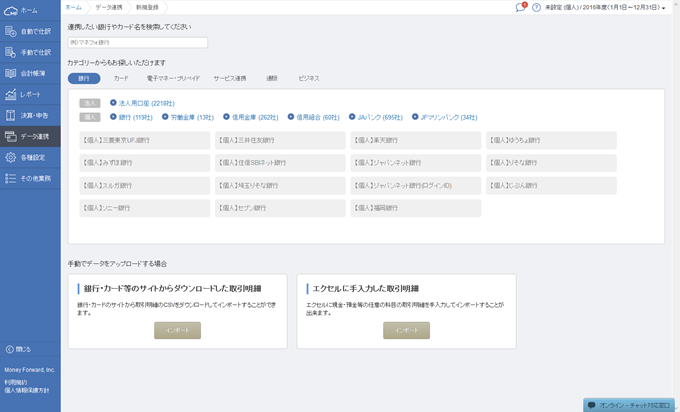

自動取得を行うには、メインメニューの「データ連携 → 新規登録」を選択します。

すると、以下のような「データ連携」画面が表示されます。

データ連携を行うには、上部の入力ボックスに「連携したい金融機関・サービス」の名前を入力します。

銀行との連携

例えば、僕が今メインで利用している銀行は、「住信SBIネット銀行」なのですが、試しに「SBI」と入力すると以下のように表示されます。

あとは、利用中のサービスを選択します。

例えば「住信SBIネット銀行」と連携する場合は、SBIサイトに移動が促され、

SBI公式サイト上でログインし認証が行われ、連携を行うことができます。

このように、ほとんどの銀行との連携はこのように簡単になっています。

クレジットカードとの連携

取引に用いるクレジットカードも同様に登録することができます。

例えば楽天カードの場合は、「ユーザーID」と「パスワード」を入力すると連携できます。

カード登録をすることで、カードで購入した取引履歴から手軽に仕訳ができるようになります。

サービスとの連携

銀行やクレジットカード以外にも、ショッピングサイト、アフィリエイトサイトなど各種サービスと連携出来るようになっています。

僕は、「仕事をする上で必要な備品」をAmazonから購入しています。なので、Amazonとの取引履歴の中からボタン数クリックで帳簿がつけられるのは非常に重宝しています。

Amazonも、「メールアドレス」と「パスワード」を入力するだけで、取引情報を取得できるように手軽に連携できます。

その他にも、電子マネー、アフィリエイトサイト、各種通販サイト、クラウドソーシングサイトなど、様々なサービスとの取引情報を手軽に取得して、記帳できるような仕組みになっています。

僕は主要な通販サイトはすべて登録して、仕訳の手間を大幅に削減しています。

MFクラウドで仕訳を行う

取引情報の自動取得さえしてしまえば、あとは明細を見ながら、仕訳作業をやるだけです。

メインメニューの「自動で仕訳 → 連携サービスから入力」を選択してください。

自動仕訳画面は以下のようになっています。

あとは一覧の中から、取引を選んで仕訳を行います。

仕訳例

以下ではちょっとした仕訳の例を紹介します。

売上の仕訳

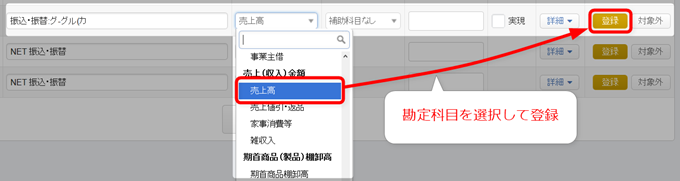

例えば、Googleからの広告収入を勘定科目で「売上」として仕訳を行うには以下のように行います。

単に、一覧の中から「売上高」という勘定科目を選択して「登録」ボタンを押すだけです。

経費の仕訳

経費の仕訳も、基本的に同じです。

勘定科目の選択ボックスから項目を選択して「登録」ボタンを押すだけで個々の仕訳をすることができます。

仕訳作業はこんな感じで、簡略化されるので、経理関係の手間がかなり省けます。

選択すべき勘定科目がわからない場合

仕訳をするにも、「勘定科目は何を選択したら良いかわからない?」なんて時も、以下のように検索すれば大抵のものならわかると思います。

毎月こまめに仕訳をする習慣を

このように、1つ1つの仕訳手順は簡単なんですが、取引自体が多いと結構な数の仕訳をこなさないといけません。

もちろん「普通にノートやエクセルに記入する」よりは、遥かに楽であることには変わりはないのですが、「取引の勘定科目を選択する(わからない場合は調べたり税務署に問い合わせる)」といったことを、何度も行う必要があるので、ここが「確定申告をする上で一番大変なところ」と言っていいかもしれません。

ただし、ここさえ乗り切ってしまえば、「残りはさほど面倒ではない」ということでもあります。

こういったクラウド会計ソフトは、日々取引情報を自動取得してくれているので、月に1回ぐらいちょこちょこと仕訳作業を行っていさえすれば、確定申告時に慌てることは無いと思います。

MFクラウドで名前等基本事項の入力

名前や事業所情報を入力するならば、メニューの「各種設定→事業所」を選択して事業所情報を入力してください。

事業所入力画面は以下のようになっており、必要な入力項目はたったこれだけです。

- 事業所名:屋号もしくは個人名を記入。僕は個人事業主と記入している。

- 申告区分(提出書類):不動産所得がある場合を除けばデフォルトの「一般」でOK。

- 申告区分:青色申告か白色申告かを選択。青色申告する場合は税務署に届け出が必要。

- 業種区分(複数選択可能):ここで選択した業種によって各機能が使いやすくにカスタマイズされます。

- 都道府県:事業所(もしくは自宅)がある都道府県を入力します。デフォルトで登録時の入力値が反映されている。

- 会計期間:会計期間を入力します。個人事業主の場合はデフォルトの1/1から12/31で固定となります。

- 課税形式:前々年度の課税売上高が1,000万円以下の場合には原則として免税事業者になります。事業を始めたばかりの場合は当然デフォルトの「免税事業者」になります。

デフォルト状態で、多くのユーザーに最適化される設定になっているので、ほとんどの人は「事業所名」、「申告区分(青色 or 白色)」だけを設定するだけで十分かと思います。

MFクラウドで控除額などの入力

MFクラウド確定申告で、各種控除を入力するには、メニューから「決算・申告 → 確定申告書」を選択します。

すると、以下のような5つのサブメニューが表示されます。

- 基本事項

- 収入・所得

- 所得から差し引かれる金額

- 税金の計算

- 決算書入力(一般用)

ここでしっかりと、控除金額を入力しないと、本来支払わなくて良かった税金まで支払うことになります。それぞれの項目にも案内があるので、「この入力項目は自分に当てはまるか?」を一つ一つ吟味することをおすすめします。

それぞれの項目で、入力する情報は以下のようになります。

基本事項

基本事項では、確定申告書で言えば以下の青塗り部分の入力を行います。

- 基本情報:名前、住所、生年月日など確定申告者に関する情報

- 税理士に関する事項:税理士に確定申告を依頼していない場合は入力不要

- 還付される税金の受取場所:税金が還付される際の受け取り口座

収入・所得

収入・所得は、以下の部分の入力を行います。

- 収入金額等:確定申告の対象期間に「農業、不動産、利子、配当、給与、雑所得(公的年金等)、譲渡」による収入があった場合記入

- 所得金額等:収入金額をもとに、経費を差し引く(事業・不動産等)、もしくは計算式をもとに所得金額を算出

- 所得の内訳(所得税及び復興特別所得税の源泉徴収税額):報酬などで源泉徴収されているものがあればここで入力(Amazonアソシエイトなどは月額12万以上報酬があると源泉徴収されています)

- 特例適用条文等:住宅借入金特別控除や家内労働者の特例条文を入力する必要がある場合は入力

- 雑所得(公的年金等以外)、総合課税の配当所得 譲渡所得、一時所得に関する事項:雑所得(公的年金等以外)、総合課税の配当所得 譲渡所得、一時所得に関する事項を入力

Amazonアソシエイトや、DMM等から報酬を得ていて、源泉徴収されている場合は、「所得の内訳」に源泉徴収額を入力しないと、二重に所得税を支払う羽目になります。

Amazonアソシエイトの申告方法はこちら。

所得から差し引かれる金額

所得控除や専従者給与に関する情報を入力します。

確定申告書類で言えば、以下の部分に該当します。

所得から差し引かれる金額

ここで入力した金額は、所得から差し引かれるので、課税所得が少なくなります(つまり税金が安くなります)。

- 雑損控除:災害や盗難、横領によって損害を受けた場合、災害に関する支出

- 医療費控除:生計をともにする配偶者や家族(親族)が支払った医療費が一定の金額以上ある場合

- 社会保険料控除:生計をともにする配偶者や家族(親族)が支払った社会保険料(健康保険料、国民健康保険料(税)、後期高齢者医療保険料、介護保険料、労働保険料、国民年金保険料、国民年金基金の掛金、厚生年金保険料 等)

- 小規模企業共済等掛金控除:小規模企業共済・確定拠出年金・個人型年金・心身障害者扶養共済制度による掛け金

- 生命保険料控除:生命保険・介護医療保険・個人年金保険について支払った保険料

- 地震保険料控除:損害保険契約で支払った地震等損害部分の保険料

- 寄附金控除:国・ふるさと納税・社会福祉法人・特定の政治献金・公益社団(財団)法人・認定NPO法人他への寄付金による支出

- 寡婦・寡夫控除:あなたが寡婦か寡夫である場合の控除

- 勤労学生、障害者控除:あなたが勤労学生(学校に通いながら働く学生)もしくは、あなたや控除対象配偶者、扶養親族が、障害者や特別障害者である場合の控除

- 配偶者控除・配偶者特別控除:配偶者がいる場合の控除。詳しくはリンクを参照

- 扶養控除:控除対象扶養家族がいる場合

上記の控除に関する説明は、簡略化して書いているので「自分に当てはまりそうだな」という項目がある場合は、必ずリンク先から国税庁の説明を参照してください。

国税庁と聞いただけで、難しそうな印象はありますが、書いてある説明をしっかりと読めば、十分理解できる内容になっています。

事業専従者に関する事項

事業専従者に支払った給料などを控除額として申請します。

税金の計算

この項目では以下のような入力を行います。

- 住宅借入金等特別控除などの税額控除の入力

- 予定納税がある場合の予定納税した所得税額の入力

- 平均課税を行った場合の金額の入力

- 延納届け出を行う場合の入力

決算書入力(一般用)

ここでは、一般用(事業所得)の決算書に関する情報を入力します。

まずは基本事項入力。

給料賃金の内訳、

貸倒引当金額の計算、

利子割引料の内訳(金融機関を除く)、

地代家賃の内訳、

税理士・弁護士等の報酬・料金の内訳、

本年中における特殊事情、などを入力します。

全て入力する必要はなく、自分が当てはまる項目だけを入力します。1人で個人事業主をやっている場合は、取り立てて入力する部分もないような気がします。

これらの入力が終われば、確定申告書類の作成は終了です。

MFクラウドで確定申告書Bの印刷

あとは、MFクラウドで確定申告書類の印刷をするだけです。

確定申告書類の印刷も「決算・申告 → 確定申告書」を選択します。

「確定申告書」画面が表示されたら、下の方にある「確定申告書B」のリンクを開いてください。

すると、以下のようなPDFが表示されるので印刷します。

印刷後は、添付書類台紙に必要な添付書類を糊付けします。

例えば、源泉徴収票や、マイナンバーカード(写し)や、本人確認書類(写し)の場合は3枚目に。

医療費や、社会保険料、生命保険料、地震保険料、寄付金の関係書類は、4枚目に糊付けします。

これで、確定申告書Bの準備は完了です。

MFクラウドで所得税青色申告決算書の印刷

次に、所得税青色申告決算書も印刷します。

所得で青色申告決算書も「決算・申告 → 確定申告書」をから印刷できます。

画面下部にある「所得税や青色申告決算書(一般用)」をクリックしてPDFを開いてください。

すると、「所得税青色申告決算書」が表示されるのでプリンターなどで印刷します。

「所得税青色申告決算書」については、特に添付書類などはないので、印刷するだけでOKです。

これで、「青色申告に必要となる確定申告書類」の作成はすべて終了しました。

税務署の相談窓口でチェックしてもらう

あとは、作成した確定申告書類を持って、税務署に行って提出するだけです。

確定申告書類の提出は郵送でもOKです。けれど、僕の場合、今年初めての青色申告ということもあり、「ちゃんと問題なく記入されているかがちょっと不安…」というのがありました。

なので、税務署に行って、相談員の方に直接チェックしてもらうことにしました。

税務署に持っていったもの

とりあえず、税務署に行く前に僕が準備したものは以下です。

- 作成した確定申告書

- 筆記用具(入力漏れがあったとき記入するため)

- 印鑑(押し忘れがあったとき、訂正印用に)

- 身分証明書(特に必要ではないけど一応)

- 必要な領収書(医療費のリスト&領収書など)

あと、所得税を税務署で支払う場合は、所得税分の現金も必要だと思います。僕の場合は、銀行で振替納税にしているので、所得税は4月に自動的に引き落とされるようになっています。

初めての確定申告で「銀行引き落としにしたい」という場合は、対象銀行の「届け印」も持っていって、その場で振替納税書類を書いても良いかもしれません(当然口座情報も必要)。銀行引き落とし用の書類は、後から書いて提出してもOKです。1度書類を提出すると、翌年から書類提出は不要になります。

所得税(及び消費税等)の納付方法の詳細についてはこちらを参照してください。

所轄税務署の確定申告会場へ行く

確定申告書類を持って所轄の税務署に行き、確定申告会場に向かいました。

確定申告開始から、もう1週間くらい経つというのに、確定申告会場には、5、60人の人が、椅子に腰かけて案内を待っていました。田舎の税務署の割には、結構人で混雑しているような状態でした。

確定申告会場の案内の方に、「確定申告書類を作ってきたので、チェックしてもらいたいんですけど」と伝えると以下のA4用紙大くらいの整理札をもらいました(※これは税務署によって変わってくると思います)。

僕のいた税務署では、白色の札は「その他確定申告相談」、黄色の札は「土地の売却などによる確定申告相談」、緑色の札は「e-Taxの確定申告相談」と3つに分かれていました(日によって違う模様)。

僕がもらった番号札は、39番でしたが、到着した時点で30番までの税務相談が終わっていました。

到着時点で、残り9人待つだけではありましたが、だいたい40~50分ぐらい待ちました。

税務署職員の方に確定申告書類をチェックしてもらう

自分の順番が着たら、税務署の方に、確定申告書類を渡し、内容をチェックしてもらいました。

僕を担当してくれた方は、20代後半のかなりのイケメンの方でした。

とにかく数字を一つ一つ非常に丁寧にチェックしてくださったのが印象に残っています。

職員の方は、一通り書類の記入を見た後、添付書類(領収書など)を念入りに確認しておられました。

僕の場合は、以下の書類の数字に間違いがないか電卓を使って見ていただけました。

- 源泉徴収額の表

- 医療費の領収書など

- 社会保険料の支払票

- 寄付金の領収書

僕は、体があまり丈夫でないので、医者によくかかります。ですので、医療費関連の領収書などは、結構な量になるのですが、一つ一つしっかりと金額をチェックしておられました。

僕が事前に「医療費関係の領収書は、後で(役所関係の)補助手続きのために必要になる可能性があるので返して欲しい」と伝えると、チェック後は以下のような「チェック済み」となる印鑑を押して返してもらいました。

もちろん、Amazonなどで市販薬を購入した領収証にも「税務署確認済」の印を押してもらいました。

医療費領収書の返還が不要な場合は、そのまま提出してしまっても問題ないかと思います。

確定申告書類を提出

一通り、チェックを行ってもらったと、取り立てて問題がなかったので、そのまま会場の文書収受箱に「封筒に入れた書類」を投函して帰ってきました。

税務署の外にも、以下のような「申告書収受箱」が設置してあるので、「提出だけすればよい」といった場合は、税務署に持っていって投函するだけでOKです(郵送でもOK)。

これにて、僕の「初めての青色申告」は終了しました。

まとめ

それにしても、僕は簿記などは勉強もしたことがない、ただの会計素人です。

そんな僕にでも、直感的に使えて確定申告書類が作れてしまった、MFクラウド確定申告は、やはり偉大だなと(もちろんわからない部分はネットで調べたり、MFクラウドのチャット相談や、税務署への電話相談で質問したけど)。

税務署の職員の方も、僕が会計ソフトで作った確定申告書類を持っていくと、「ああ、ソフトで作ってこられたんですね!」と結構受け入れられているようです。というより、むしろ歓迎の様子。

というのも、確定申告会場などでも毎年「確定申告する必要があるんだけど、何をしたら良いのかわからないので全部教えてくれ!!」という方が結構おられると聞きます。

そんな、「1から手続きを全て教えなければならない人」よりも、「まがりなりにも確定申告書類が出来上がっていて後はチェックするだけの人」の方が楽なのは当然です。

僕が会計ソフトを使って作った確定申告書類を出したときの税務署職員の方の言葉には、そんな意味もあるのかなと勝手に思いました。

僕は去年、MFクラウドで白色申告をしましたが、会計ソフトを使っていれば、青色申告も手間的には、ほとんど変わりませんでした。これで、65万円の特別控除を得ることができるのであれば、「やらない手はない」と思います。というか、やらないともったいない。

というわけで、「青色申告書類作成の手間を軽減したい」とか「確定申告時期の忙しい時に、税務署職員の方にやり方を聞くのは忍びない」なんて場合、MFクラウド確定申告は、もはや「アシストという言葉では生ぬるいレベルの手助け」をしてくれます。

無料登録はこちら。

サイト MFクラウド確定申告

いつも楽しく拝見しております。

この記事およびMFクラウド関連の記事がとても参考になり、助かりました。

私の管轄の税務署はとても混み合っていて、数時間待ちは当たり前のようなので、初めからe-taxを利用してしまいました。

MFクラウドのサイトにはe-Tax(Web版)には対応していないような事が書いてあったのですが、「IT SUPPORT SORA」さんという方のブログの記載どおりにやってみたら、どうやらうまくいった?ようです。

https://it-sora.net/archives/3746